投資始めたての方

投資始めたての方証券口座を開いたぞ、さぁ証券会社のトレーディングツールでスクリーニングして投資先を選んでみよう。

教科書にはPER(株価収益率)が低いと割安、高いと割高って書いてあるな・・・。そうするとPERが低い所から選べばいいのかな?

こんな疑問に答えます。

こんにちは、カツヤマ( @katsu8ma )です。今回は長期投資6年目の目線から投資初期に知りたかったPERについて記載したいと思います。投資を始めてからなんとなく教科書(投資本)を見て理解している方もいませんか?そこから一歩進んで考えてみたいと思います。

この記事を読んで分かること

1.PER(株価収益率)のおさらい【1株当たりの純利益に対して何倍まで買われているか】

2.PERが高いと割高、低いと割安って本当?【あくまで過去の経営結果を表したもの】

3.長期投資にPERを上手く活用するには?【1株当たりの利益を継続して出せるかが大事】

1.PER(株価収益率)のおさらい【1株当たりの純利益に対して何倍まで買われているか】

投資始めたての方

投資始めたての方あの・・・PERが株価収益率って言ったものの実は良く分かっていません。低ければ割安なのかな。といった程度しか・・・。

大丈夫です、自分も初めはそうでした。ひとつずつ順を追って説明していきますね。

PERは企業の利益と株価を比較しているもの。

現在の株価がその企業の1株当たりの純利益に対して何倍まで買われているのか?を示した指標とも言える。

投資始めたての方

投資始めたての方そうなんですね・・・あの純利益ってどんな利益と考えればいいのでしょうか?

純利益は企業の事業活動によって得た利益から法人税や住民税を国等へ納めた上で残った利益となります。この純利益は株主に帰属する利益となるので大事な数字です。この純利益を発行済株式数で割ると1株当たりの純利益が分かります。

純利益を発行済株式数で割ると1株当たりの純利益が分かる。

投資始めたての方

投資始めたての方発行済株式数は何処を見れば分かりますか?

証券口座を持っている場合は企業のページに飛ぶと発行済株式数が分かるはずです。例えば松井証券のアプリでは銘柄情報の「参考指標」を見ると4047.9724万株が発行済株式数だと分かります。

(ここでは参考までに6999 KOAを例にしています)

普通株式のみ発行している企業では上場株式数と同じ、と覚えておきましょう。

計算式は

1株当たりの純利益(最新の企業予想値)が199.6円。7月29日の終値が2,131円だとすると

PER=株価(2,131円)÷1株当たりの純利益(199.6円)=10.7倍

投資始めたての方

投資始めたての方・・・ということは純利益の10.7倍まで買われているってことですよね?今いちピンとこないのですが・・・。

そうしたらこう考えてみたらどうでしょうか?

純利益が同じと仮定した場合、投資した元本を回収するのに掛かる年数。このKOAの場合は約11年掛かるということですね。

投資始めたての方

投資始めたての方確かにそれだと理解しやすいですね。

2.PERが高いと割高、低いと割安って本当?【あくまで過去の経営結果を表したもの】

そして、「PERが高いと割高、低いと割安って本当?」この視点でも考えていきたい。

投資始めたての方

投資始めたての方投資本とかを読むとPERが高いと割高、低いと割安ってよく書かれてますがどうなんでしょうか?また、同業他社ともPERを比較すると良いとも聞いたことがあります。

単純にその理解をしてしまうと間違った判断に繋がります。

まず、証券会社のアプリ等でPERが計算されているのは今期の実績(見込み)やせいぜい来期の純利益予想値が基になっています。

いま見えているPERの数字に関していえば過去の経営結果を表したもの。と言い換える事も出来る。

同業他社とのPER比較についても同じことが言える。

投資始めたての方

投資始めたての方確かに未来については来期予想くらいしか分からないかも・・・。

なので、株価は一定だと仮定するとして将来も1株当たりの純利益をその企業が本当に出せるのか?といった目線で考える必要があるかもしれません。

投資始めたての方

投資始めたての方将来のことも考えるとなるとハードルが上がりますね・・・

将来も継続的に企業が1株当たりの純利益を出せるのかどうかが大事なポイント。

3.長期投資にPERを上手く活用するには?【1株当たりの利益を継続して出せるかが大事】

ここまでPERについて考えてきましたが、投資した元本を回収するのに掛かる年数と言ってもピンときにくい方もいると思います。

投資始めたての方

投資始めたての方はい・・・企業によって〇倍か変わってくるので。

遠い未来のようでイメージ湧きにくいです。

そんな時はPERよりもうちょっと身近に感じられる「株式益利回り」の計算もしてみましょう(簡単です)

計算式はPERの時と逆。

株式益利回り=純利益(199.6円)÷株価(2,131円)=0.093=9.3%

つまり仮に企業が今後も同水準の純利益を出し続けることが出来る場合、投資した人は9.3%の利回りを享受することが出来ると考えてもいい。

投資始めたての方

投資始めたての方利回りみたいな形なら直近の数字もイメージしやすいですね。

はい。そして計算式の通り、約11年で元本を回収出来ると考えることが出来、企業の純利益が継続出来るのか?の部分が大事ということが分かると思います。

PERが低いと言っても将来的に純利益が増えない、と市場から思われている場合もあるので長期投資には向かないこともある。

見方を変えて。

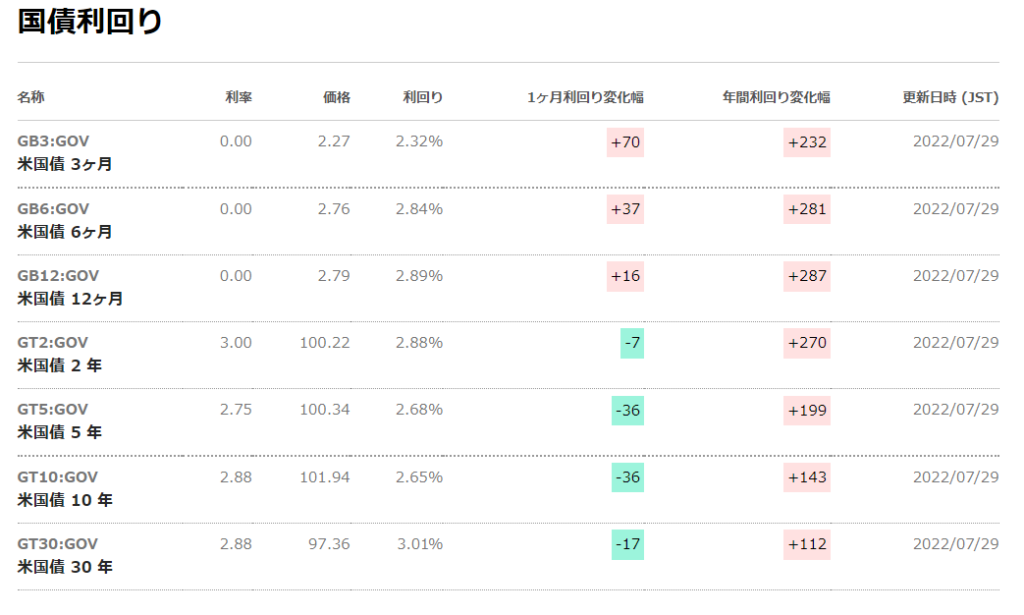

利回りが確定している国債はデフォルト(債務不履行)とならない限り、確実に投資したお金が返ってくる。

日本の国債利回りは高い10年変動の個人向け国債としても税引き前で0.17%。

米国債は同じ10年で見ると足元で金利上昇が見えますがそれでも約2~3%程度。

ほぼノーリスクで2~3%の利回りを取るかリスクを取りながらも9.3%の利回りを得るか。自分が持っている株式と国債等との比較をしてみるのもいいかもしれませんね。

投資始めたての方

投資始めたての方確かに国債の利回りが上がってノーリスクならそっちに流れるかも。

次回はPBR(株価純資産倍率)について考えてみたいと思います。

最後まで読んでいただき有難うございます、コメント等を頂けると嬉しいです。

~学び続ける人の人生は常に前向き~