投資始めたての方

投資始めたての方分散投資が良いってよく聞くけど、お金減るのも嫌だし日本円で貯金しておこうかな?でも金利も少ないしホントにこれでいいのかな?

こんな疑問に答えます。

こんにちは、カツヤマ(@katsu8ma)です。投資は怖くて出来ない、全資産は銀行に貯金する、という方向けに既にあなたは日本円に集中投資している、という事実を伝えたいと思います。

株式投資の利点を書き記し、まだ株式投資をされていない方や

これから始めようかどうか迷っている方の後押しが出来れば幸いです。

それでは早速見て行きましょう、宜しくお願いします。

私は現在日本株をメインに投資していますので、日本株への投資を想定して書いていきます。

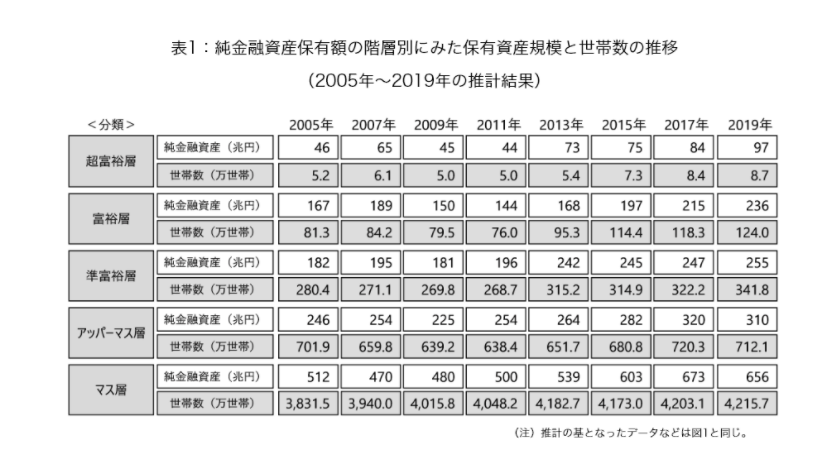

日本の世帯全体での金融資産の保有状況を把握

各金額は、各々に属する世帯が保有する金融資産から負債を差し引いた金額の合計になります。

直近の情報は、2020年12月21日に発表された2019年の結果です。

この表を見たことあることも多いのではないでしょうか?

表を見れば分かりますが全体の78%を占める殆どの世帯はマス層(金融資産3000万円未満)に分類されます。

まずはアッパーマス層を目標に投資をする方も多いのではないでしょうか?

そもそも3,000万円という数字が実感湧かない方もいるかもしれませんが、この表から知っておくべきは以下の3点です。

①2019年の3000万円未満のマス層が2017年の合計世帯数4203.1万世帯から12.6万世帯増加したこと。

②2019年の1億円以上の富裕層と超富裕層をあわせた世帯数が2017年の合計世帯数126.7万世帯から6.0万世帯増加したこと。

③富裕層・超富裕層の世帯数はいずれも、アベノミクス後の2013年以降一貫して増加し続けていること。

そして、同様の数値を2005年から並べたものが、下表です。

あなたは現在、どの層に位置してますでしょうか?

ここまで読んだ方は気づいたかもしれませんが、昨今の環境では日本円で貯金だけしていてもお金は増えないのが事実です。

株高による恩恵を受けたのは貯金だけでなく資産となる株などを保有していた人たちということになり、

結果として貧富の差が開いているとも言えます、しかし資本主義である限りこの傾向は続きます。

ただし、親が富裕層の場合は株を保有している場合、相続などの流れで株式投資を始めるでしょうし環境が揃っていますよね。

でも表から見てわかるように殆どの世帯は3000万円未満のマス層であるため株式投資をする土壌がない可能性が高いです(筆者もそうでした)。

株式投資をやらない大半の人たちからは日本円に貯金だけする人は投資は怖いしリスクがあるからしたくない、といった意見がよく聞かれます(身近な友だち等)。

根本的にはお金は欲しい・・・けど、お金の増やし方は良くわからないし、投資はギャンブルみたいで怖いから知らなくていい。

こんな状況の方が多い気がします。

でも一歩踏み込んで考えると、本当に日本円だけの貯金はリスク無いのか?という疑問。

実際、投資をしたくない人たちが銀行などに預ける預金も立派な投資で、複利でお金が増える仕組みです。

その言葉は正解でもあり、投資するにしても手元資金がないと行動出来ないので若いうちは、種を作るために貯める必要があります。

そして2020年現在、大手銀行預金は0.001%と超低金利で100万円を1年預けても税引き前で10円にしかなりません。

これでは資産形成などできませんし、コロナ禍でお金を大量に増やしていることを考えれば日本円の価値は低下している訳で貯金だけで運用するということは、日本円に集中投資しているようなものだという事が分かると思います。

昔は自動販売機のジュースが100~120円くらいで購入出来ていたのが最近は160円程度まで値上がりしており、物価の上昇(インフレ)は静かに進んでいます。金利がつかない状態でお金を持っておくことが如何に危険ということが分かると思います。

※金利は敵にするとお金をどんどん奪っていきますが、味方につけるとどんどんお金を増やしてくれる頼りになる子になります。

そこで、マス層から富裕層に入るためには自発的に行動することが必要です。

おもに以下の2点を組みあわせる事で効果が最大化されます。

①の仕事で収入を上げるには

一部の起業して成功した人たちを除けばある程度の上限は決まっています。

実際には、仕事をして収入を増やした上で②のお金に働いて貰うのが現実的な話になります。

但し、いきなりアメリカ等の外国株や仮想通貨を積極的に売買するのではなく、まずは日本株から始めて見るのが良いと考えています。

理由は簡単で自分の目や耳で企業に対する情報が身近に感じられるからです。

外国の情報はやはり現地の人からすれば優位性が無いですし、やるとすればS&P500などの優良銘柄へ毎月コツコツ積立投資してみるのが無難です。

上記は定期所得を前提としていますが、一時所得で富裕層になる方法も考えられます。

遺産の相続や、高額の宝くじ当選など。

しかし相続は自分が該当しなければ無理ですし、宝くじは確率が低すぎます。

高額の宝くじが当選する確率は、1,000万分の1程度で僅か 0.00001%です。

東京の人口は1400万人程度ですが、その中で1~2人が当選しますので買ってください!

と言って買う人がどれだけいるのか・・・自分には当選するイメージが湧きませんので買いません。

勿論買わないと当たらないとよく言われますし、その通りです。

そうゆう方は、ひたすら宝くじを買い続ければ良いと思います。

でもそうではないという、現実的・常識的な方は、上記の①か②もしくは両方を検討して実行することを推奨します。

理由はそれ以外に、富裕層の仲間入りを果たす方法がないという単純な理由です。

お金に働いてもらうというのはどうゆうことだろうか?

まず先述した通り、銀行などへの定期預金や定額貯金では、お金に働いてもらっている事にはなりません、むしろお金のニート状態です。

ここまで読んだ方で、預貯金だけで富裕層になれると考えている人はいないと思います。

「お金に働いてもらう」とは、お金を何らかのモノに換え、将来的にそのモノからの収益を得るという単純なことです。

株であれば主に以下の2つが挙げられます。

・企業から定期的(1~2回/年)にお礼として配られる配当金(インカムゲイン)

配当金がない会社もありますが、それは成長株に多く将来の値上がりによる売却益が期待できます。

この、定期的な収入や最終的な売却益を期待してお金を何らかのモノに変換する行為を、投資と呼びます。

宝くじのめまいがするような確率よりも可能性を感じる内容ではないでしょうか?

それでは、投資先としては何が良いのか?

一般的に考えられるのは、「株式」「債券」「コモデティ」「不動産」「通貨」「仮想通貨」の5~6種類です。

それぞれの性格は、下記の通りです。

・ハイリスクハイリターン。

・企業が成長すれば何倍にもなるが、倒産してしませばゼロになる。

・株を保有している間のインカムゲインは大体ある(成長株は内部留保して成長を加速させているケースが多い)。

それなりのリスクはあるものの、起業するリスクを考えれば低いリスクで企業の成長とともにリターンも期待出来ますし、

長期な保有で継続して利益を得られる期待値が高いのは株式となります。

企業が利益を伸ばせば、一般的にはインカムゲインは段々と増え、最終的なキャピタルゲインも大きくなります。

個人投資家が大事にしないといけないのは周りに流されて流行りの投資をしないこと。

個人的に大事にしている言葉は

“将来の納得に対し現在の不納得で行動する”という言葉でさわかみファンドでよく使われる言葉です。

周りが気づいていないだけで必死に頑張っている企業は必ずありますし、そこに投資して応援していく。

数年後に結果が表れて皆が買い始めたら少しづつ売却もしくは永久保有するといった形が理想だと考えています。

そこで大事になるのが企業が提供しているサービスが世の中の社会課題を解決するアプローチに共感出来るか?だと思います。

共感して応援出来るなら一時的な含み損は将来の納得に向けて喜んで受け入れましょう。

必ずリターンが得られる訳ではありませんが、お金のニート状態で預金しておくよりも有意義な使い方ではないでしょうか。

自分の描く未来を創ってくれる企業に投資するのは、ある意味で選挙と同じくらい大事だと考えます。

そして、投資は始めて見ると楽しいです。だから長く続けられます。

何事も長く続けることで複利で知識量も増え、結果的に上手くいくと信じています。

・ミドルリスクミドルリターン。

・ソフトバンク等も社債という形で発行していますが、不祥事などで業績が不安定にならなければ、期間中の価格変動は比較的小さい。

・保有中のインカムゲインは、発行時に決められている(そのためリスクとリターンが株式に対して劣ります)。

債券はインカムゲインに主体を置いた投資であり、1年間などの期限があります。

期限である「償還」まで保有すると、元本は増えも減りもしないで戻ってくる仕組みです。

過去のリターン実績を考えると筆者はあまり債権に魅力を感じないです。

・ハイリスクハイリターン。

・金やプラチナ等のコモディティ(商品)は生産と消費の需給動向で変動が大きい。

・保有中のインカムゲインは無く、売却益のみ。通貨等の価値が下がると価値が上がりやすい。

バフェットが日本の商社を買い漁ったのは記憶に新しいですが、これからコモデティ関連の恩恵を受けれる商社に目をつけているとも言えます。

コロナ禍でお金持ちは高級時計や高級車などの貴重なモノを購入しているそうです(Youtubeのお金のまなびば、でレオスの藤野さんが発言されていました)。

理由は供給増となった現金に対し、相対的にモノの価値を上がったので投資対象としての買いが集中しているとのこと。

筆者は持っていても利息を生まない、という点で資産が少ないうちには買わないようにしています。

・ミドル~ハイリスク、ミドル~ハイリターン。

・昔のような戸建てやマンションを買っての不動産投資から共同で出資してリターンを得る方法が増えている。

・配当金という形でインカムゲインが入ってくるケースが多い。

空き家がどんどん増えている現状で良い物件を見つけられる確率がどの程度あるのか、筆者は不得意分野なのであまり触れません。

・ミドルリスクミドルリターン(やり方次第)。

・対象国と日本との信用度で変動し、市場参加者も多いため予測は不可能に近い。

・レバレッジを掛けた信用取引のイメージでハイリスクハイリターンの印象が強いFXもやり方次第。

レバレッジを掛けずに外国通貨にお金を交換しておけば対象国間の金利差(スワップ)を貰える。

コロナ禍で各国政府が紙幣の供給を増やしたことで魅力が減ったのでは?と思います。

・ハイリスクハイリターン。

・ビットコインが盗まれるなどのニュースや報道が出ると一瞬で暴落する仮想通貨。

・法定通貨の価値が下がりデフォルト(債務不履行)に陥るような発展途上国では

仮想通貨で通貨の価値を維持しようとする動きが増える。

・通貨の信用度を維持するのに管理団体(国等)が要らない。

その技術を支えるのがブロックチェーンである。

上記背景から需要は伸びると想定されるため少量保有としています。

Youtuberのバフェット太郎さんも言っている通り、資産の1%程度にしておけば多少の振れ幅も気にならないと思います。

いろいろ紹介しましたが、多くのマス層の方は、「お金に働いてもらう」ために株式投資は必須です。

私は20代半ばで一歩踏み出して株式投資を始め、日本円への集中投資から分散投資を開始しました。

今までより見える世界が変わりますし経済ニュースも耳に入ってくるようになります。

家や車を買おうとしていると周辺の家や車に目がいったりするのと同じかなと思います。

若いうちから始めると複利のチカラで、、、と良く言われるかもしれませんが始めて見ないと分からないこともあります。

そんな時に思い出してほしいことば。

Fail fast, learn a lot .

まずは数やって素早く失敗し、多くを学ぶ。

日本語で似た言葉は

良質転化

量をこなすにつれて質が上がる、質が上がれば量もこなせる

投資でも、まずは行動することが始まりです。

「知識」も複利で増やしていくのを楽しみましょう。

~学び続ける人の人生は、常に前向き~

![]()