こんにちは、カツヤマ(@katsu8ma)です。

今日は長期投資するうえで良く聞く「気絶投資法」。

その優位性について考えていきたい。

それでは早速見て行きましょう。

まずは米資産運用会社大手フィデリティが2003年~2013年にかけて

顧客のパフォーマンスを調査した結果、最も成績が良かった投資家の属性は

今日ノリで行った投資セミナーで一番ためになった資料。 pic.twitter.com/5ZNUUwcwGP

— あさこ (@nafco355) January 18, 2020

つまりは株を買ったら売らない「バイ&ホールド」戦略が有効ということに繋がる。

「バイ&ホールド」とは?

長期保有を行うことを前提とした投資手法のこと。世界的に有名なウォーレン・バフェットの投資法であり、買った株を長期で保有することで資産家としての地位を築いている。

2020年の世界長者番付においても各企業の創業者が名を連ねる中で堂々の4位。

675億ドル(約7兆4,250億円相当)と普通じゃ考えられない資産額です。

株価が上昇した時に売りたくなる?

人間はどうしても損をしたくない気持ちが先行します。

そしてある程度の含み益が出るとどうしても売りたくなります。

そこで大事にしたいのは以下のデータ。

投信評価会社モーニングスターに依頼した集計では、3月末まで10年間の公募株式投信全体のIRは年率2.2%だった。この間の株高で投信の基準価格そのものは4.4%のペースで上がったが、顧客にはその半分しかリターンがなかった。

投信の平均保有期間に近い過去3年でみても、基準価格が年率1.6%上昇したのに対し、IRは半分の0.8%どまり。どの時期でも必ずIRが下回るわけではないが「米国でも同じ傾向がある」(モーニングスターの朝倉智也社長)。

出典:(真相深層)投信「高値づかみ」のワナ 顧客の46%、損失抱える 積み立て・長期保有が肝心 – 日本経済新聞(2018年8月2日付)ー

この調査結果を見て分かるのは、以下の2点。

つまり、買って保有している株に含み益が出ると早々に売ってしまい、

結局その後も株価が上昇し続けてしまうことが多々あることを示唆している。

これを筆者が株式投資を始めた頃の話を例に出してみたい。

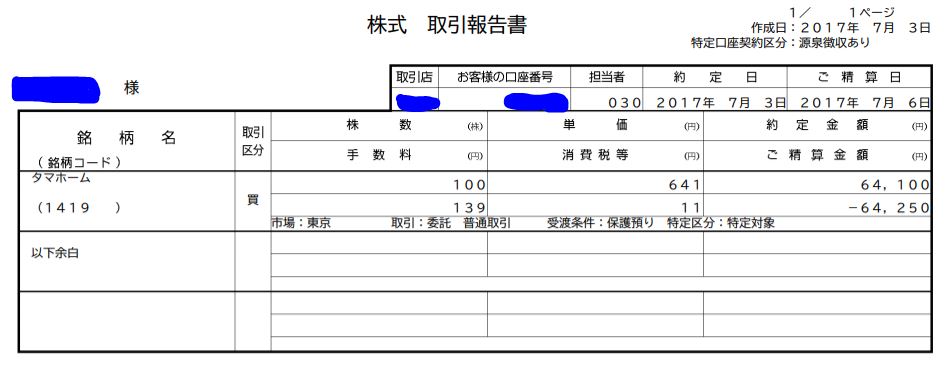

株式投資初期に投資した1419 タマホーム

2017年に投資を開始したタマホーム。

タマホームを購入した理由は実家の家を2008年頃に建て替える際に存在を知り、価格の安さに驚いたこと。

結局、親は別のハウスメーカーを選びましたが、個人的に将来伸びると思い購入したのが始まり。

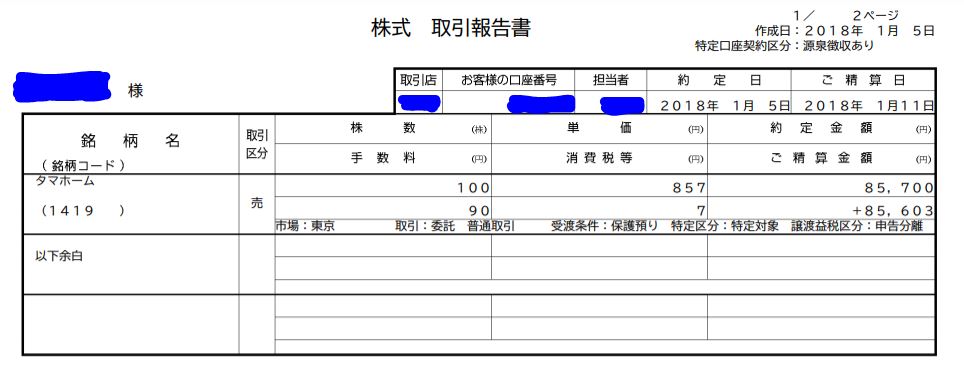

その後、株価は上昇。一度下がった時に含み益が無くならないうちに売却してしまいました。

この当時は投資戦略も無く、株価の上げ下げに踊らされた結果に…含み益は+21,353円と微益。

ここで本日時点のタマホーム株価を確認していきたい。

結果論になるかもしれないが、本日(2021/2/12)の終値は1,904円。

100株だけだとしても単純に株を持ち続けていれば+126,150円の含み益に。

株主優待のクオカードや配当金も含めれば更に含み益が増えたことでしょう。

ここから学んだのは、本当に良いと思った企業の株を買ったのであれば基本持ち続ける。

そして売却する場合の基準を予め定めておくこと。

そのためには株価だけでなく、企業が成長した際の時価総額を考える必要がありました。

このことから、あまりにも早く利益を確定すると、結果的に大きなリターンが得られる可能性は低いです。

ただ、利益が出ている株を持ち続けるのは、人間が本来持っている心理に反します(利益を確定させたい)。

実際、SNS等で多くの利確情報を見て利確したくなる衝動に駆られる気持ちも分かります・・・。

なので利益確定せずに持ち続けるには、周りにも左右されない強い精神力が求められます。

今日はこの辺で。これからも長期投資の旅は続いていく。

~学び続ける人の人生は、常に前向き~